Mariano Palma, graduado de la carrera, escribió el siguiente análisis acerca de la Movilidad Previsional. Lxs invitamos a leerlo.

Texto

Un análisis contextualizado y comparado de la Movilidad Previsional

Por Mariano Palma*

1. Introducción

El concepto de cobertura previsional en su sentido amplio tiene, al menos, dos dimensiones en las que debería ser relevado: por un lado, la cobertura previsional en el sector activo, es decir, procurar que los trabajadores realicen contribuciones al sistema teniendo cobertura de los riesgos de invalidez y acumulen “derechos” o ahorros para las prestaciones por vejez; y por el otro, la cobertura previsional en el sector pasivo, esto es que los adultos mayores reciban prestaciones previsionales por parte del sistema de seguridad social (Bertranou,2001).

Un sistema de previsión social que funcione correctamente debería ser universal y equitativo, garantizando un piso mínimo a todos los beneficiarios, y ser sustentable en el tiempo. La literatura sobre los sistemas previsionales coincide en señalar como objetivos centrales de los mismos a la prevención de la pobreza entre los adultos mayores y la suavización del consumo a lo largo del ciclo de vida (Rofman y Carranza, 2005). La movilidad previsional se puede entender como un mecanismo que protege el poder adquisitivo del haber jubilatorio contra el riesgo inflacionario (Uthoff, 2020). Es asimismo, una garantía plasmada en el Artículo 14 bis de la Constitución Nacional y uno de los aspectos principales en el diseño de los regímenes previsionales, cuya correcta y equilibrada formulación permite que las prestaciones mantengan su valor -es decir, el carácter sustitutivo de la remuneración que le sirvió de base- durante todo el plazo de percepción de las mismas, sin que ello signifique un quebranto para las finanzas públicas ni un vaciamiento del Fondo de Garantía de Sustentabilidad. (Comisión de Movilidad Previsional, 2020). Por lo que el mecanismo de actualización de las prestaciones es uno de los elementos más relevantes para contribuir a la suficiencia, sustitución y sustentabilidad, de un sistema previsional robusto.

Según los últimos datos estadísticos publicados por ANSES, el sistema previsional comprende más de 8,3 millones de beneficios previsionales (pertenecientes a 7,1 millones de beneficiarios), casi 9 millones de niños, niñas y adolescentes (más de 5 millones de familias) cubiertos por los programas de asignaciones familiares, 800 mil asignaciones por cónyuge y más de 100 mil asignaciones por embarazo, entre otras. Actualmente, la cobertura previsional del sistema es del 90%.

Sumando los distintos componentes del sistema, tanto los contributivos como los no contributivos, los regímenes especiales y las moratorias, se desprende que la Seguridad Social representa 11% del Producto Bruto Interno (PBI) y es la función más relevante del gasto en el Presupuesto Nacional.

El lugar que ocupan los trabajadores y trabajadoras en el sistema previsional es la clave del mismo. Sus aportes constantes se acumulan generando fondos que no solo permiten dinamizar y ampliar la cobertura, sino influir en las políticas y marcadores macroeconómicos a nivel nacional.

2. Breve reseña de la movilidad previsional en los últimos treinta años

Mediante la sanción de la Ley de Convertibilidad, en el año 1991 (“un peso es igual a un dólar”) el estado vetó la indexación de las prestaciones previsionales, generando de esta manera una altísima demanda judicial por falta de actualización de haberes previsionales acumulando un 58,8% de perdida ante la inflación, en un sistema previsional que ya se encontraba quebrado.

Con el cambio estructural en octubre de 1993 mediante la sanción de la ley 24.241 del Sistema Integrado de Jubilaciones y Pensiones en que se introduce un sistema de capitalización mixto -Régimen público con administración estatal y otro privado mediante las Administradoras de Fondos de Jubilaciones y Pensiones (AFJP)- donde se establece el criterio de un aporte medio previsional obligatorio (AMPO), que casi no tuvo vigencia ya que al año siguiente, se definió que la movilidad se determinaría en cada Ley de Presupuesto.

En el año 1997 se implementa el Módulo Previsional o MOPRE, determinado discrecionalmente por el Estado como unidad de referencia para movilidad de haberes en el sistema de reparto y para el aporte de los trabajadores autónomos.

Como consecuencia de las políticas aplicadas, de 1991 a 2001 el régimen de convertibilidad reduce drásticamente la inflación y en paralelo crecen los indicadores de pobreza, desempleo, precariedad e informalidad laboral, afectando directamente al sistema previsional. La movilidad previsional es inexistente, ya que los haberes permanecieron congelados durante prácticamente toda la década.

Luego de la crisis del año 2001 y la consiguiente pérdida del poder adquisitivo de los ingresos de los trabajadores activos y jubilados, la tasa de cobertura previsional descendió de 72,8% en octubre de 1995 a 60,9% (-11,9 -p.p.-) en octubre de 2002.

A partir de 2003, se inicia una nueva etapa que se caracteriza por un aumento del rol del Estado como rector de las políticas sociales y la tendencia a la universalización de la seguridad social mediante un conjunto de reformas que, combinando instrumentos contributivos y no contributivos, apuntan a la inclusión social (Repetto y Potenza Dal Masetto, 2011).

Se implementa entre 2003 y 2008, una política sistemática de incremento de haberes, en el que se sucedieron catorce aumentos por decreto que actualizaron las prestaciones mínimas y a partir de 2004, se incluyeron aumentos con tasas diferenciales en los tramos de haberes medios. Recién a partir de 2006 se incluyeron a los haberes más altos en estos decretos. El efecto resultante de estos aumentos diferenciales fue un proceso de ascenso de los segmentos más bajos cuyos beneficiarios fueron quienes habían sufrido más fuertemente los efectos de la crisis que explotó en 2001. (ANSES, 2020)

Consiguientemente, se adoptan diversas medidas tendientes a fortalecer el sistema previsional en esta nueva clave estatal, tales como la Ley 26.222 de Libre Opción del Régimen Jubilatorio (2007) que permitió el traspaso de afiliados del régimen de capitalización hacia el régimen de reparto, la creación del Sistema Integrado Previsional Argentino (SIPA) hacia fines de 2008, o la Ley 25.994 (2004) que establecía el derecho a obtener una jubilación a aquellas personas que, cumpliendo con los requisitos de edad, no reunían los años de aportes necesarios y a aquellos que, habiendo reunido los años de aportes, les faltasen menos de cinco años para alcanzar la edad jubilatoria. Ello significó un cambio histórico al tornar prácticamente universal la cobertura previsional.

En el año 2008 se sanciona la Ley 26.417 estableciendo una formula para la movilidad de las jubilaciones basada en aumentos semestrales aplicarse en marzo y septiembre de cada año de acuerdo a la evolución de los salarios, la recaudación tributaria y total de la ANSES y los beneficios previsionales que liquida dicho organismo.

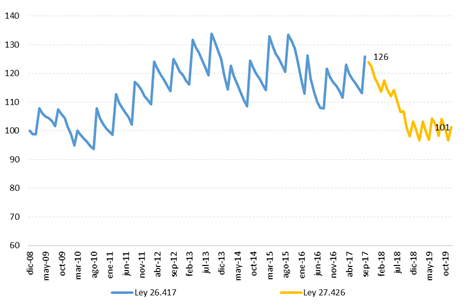

Posteriormente, en diciembre 2017 y pese a una movilización principalmente liderada por beneficiarios del sistema previsional manifestando su oposición, se sanciona la Ley 27.426 que reemplaza la movilidad anterior por una de aplicación trimestral compuesta en un 70% por el Índice de Precios al Consumidor (IPC) y en un 30% por la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE). Durante su vigencia, entre septiembre de 2017 y diciembre de 2019, se observó una caída del 19,5% en términos reales de las prestaciones previsionales.

Para fines de 2019 y con un nuevo gobierno, en un contexto de caída en la actividad económica, el empleo y los salarios, con una inflación que superó el 53% en 2019, era necesaria una política de estabilización. Mediante la ley 27.541 de Solidaridad Social y Reactivación Productiva en el Marco de la Emergencia Pública, se suspende fórmula de movilidad citada en el párrafo anterior, determinando que el Ejecutivo debería otorgar aumentos por decreto atendiendo prioritariamente a los beneficiarios de ingresos más bajo. En marzo de 2020 fue una suma fija de $1.500 más un 2,3% respecto del haber anterior; en junio 6,12% y en septiembre fue 7,5%. En diciembre 2019 y enero 2020 se otorgó un bono de hasta $5000 para beneficiarios de la jubilación mínima y otro bono de $3000 en abril.

3. Comparación de las fórmulas anteriores (26.417 y 27.426).

La Ley de movilidad 26.417, que tuvo vigencia desde enero de 2009 hasta diciembre de 2017, estableció la actualización de los beneficios previsionales en base a 50% de la evolución de un índice salarial (se determinaba como mejor rendimiento entre dos índices, el RIPTE o el Índice de Salarios del INDEC) y el otro 50% referido es un indicador de la evolución de los recursos tributarios con destino ANSES con un factor de ajuste por evolución en la cantidad de beneficios contributivos.

Tenía además un tope relacionado a otro indicador más general de los recursos de la seguridad social por beneficio (hasta un 3% por sobre la recaudación de los aportes personales, contribuciones patronales y los provenientes de la Ley 24.130). Se calculaba semestralmente y tenía un desfasaje en el cómputo de las variables de entre 9 y 3 meses.

La Ley 27.426, vigente desde enero de 2018 a diciembre 2019, consistía en una fórmula de actualización compuesta por el 30% de un índice salarial (RIPTE) y el 70% de variación del Índice de Precios al Consumidor (IPC). Tenía una periodicidad trimestral y un desfasaje de entre 9 y 6 meses. En el año 2018 hubo una diferencia entre el IPC y la movilidad previsional de 19,5 p.p. Para llegar a dicho resultado, se combinaron tres elementos: la determinación de la fecha de inicio de la ley -una decisión política que afectó la movilidad en el arranque de la aplicación del nuevo esquema-, el cómputo en el calculo de movilidad de un índice inflacionario menor al existente (de acuerdo al desfasaje citado) y el deterioro del salario real durante el período 2017-2018.

La Ley era totalmente congruente con lo prescripto por el Fondo Monetario Internacional (FMI): Reformar el sistema de jubilaciones y pensiones, modificación de la formula de actualización de haberes, asumiendo que “los beneficios se ajustarán más lentamente” y “los nuevos beneficios serán más bajos” (IMF, Country Report No. 16/347 2016:67-68). La necesidad marcada por dicho organismo de reducir el déficit fiscal, bajar el gasto, mantener determinado control de la inflación y tipo de cambio, eran los argumentos mediante los cuales se ideó la modificación de la movilidad.

Mientras que en los casi 9 años que estuvo vigente la fórmula que actualizaba semestralmente de acuerdo a la evolución de salarios y recaudación, los haberes tuvieron un crecimiento real del 25,8%, en los dos años que las prestaciones se actualizaron de forma trimestral mediante una fórmula que contemplaba mayormente la inflación, los haberes cayeron un 19,5%.

Grafico 1. Evolución del haber mínimo, según movilidad vigente en cada momento. Período dic-08 – dic-19.

Fuente: elaboración ANSES sobre la base de datos de la ANSES, INDEC, IPC San Luis e IPC CABA.

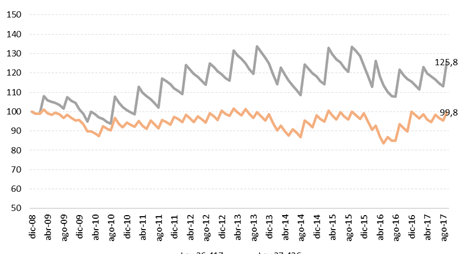

En el Gráfico 2 puede observarse que durante el período diciembre de 2008 a septiembre de 2017, mientras que la movilidad de la Ley26.417 permitió una mejora en términos reales del 25,8%, la movilidad de la Ley 27.426, de haber estado vigente en ese mismo período, hubiese otorgado -0,2%, es decir, apenas hubiese logrado mantener el poder adquisitivo de las prestaciones.

Gráfico 2. Evolución del haber mínimo, según movilidad vigente en cada momento. Período dic-08 – dic-19.

Fuente: elaboración ANSES sobre la base de datos de la ANSES, INDEC, IPC San Luis e IPC CABA.

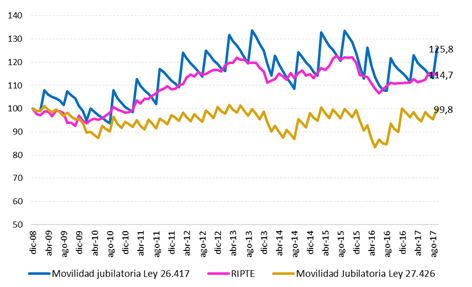

Por último, se observa en el Gráfico 3 que en el mismo período que la RIPTE creció un 14,7% en términos reales, la movilidad de la Ley 26.417 lo hizo en un 25,8% mientras que la de la Ley 27.426 lo hubiese hecho en un -0,2%.

Gráfico 3. Evolución de las movilidades de las leyes 26.417 y 27.426 y la RIPTE, en términos reales. Período dic-08 – sep-17.

Fuente: elaboración ANSES sobre la base de datos de la ANSES, SSS (MTEySS), INDEC, IPC San Luis e IPC CABA.

Esto no solo nos demuestra que de haber estado vigente, la fórmula compuesta en un 70% por IPC y en un 30% por RIPTE no hubiese permitido que los jubilados y pensionados participen en las mejoras de la economía y puntualmente de los salarios, sino que incluso hubiese atentado severamente contra la tasa de sustitución, percibiendo años después, una tasa significativamente menor que la obtenida al momento de jubilarse.

4. La nueva fórmula de Movilidad – Ley 27.609

La fórmula actual, si bien tiene aspectos similares a la fórmula aplicada en el 2008, está anclada a dos variables relacionadas con el financiamiento del sistema de seguridad social. El componente principal (y sustancial mejora) es la medición de 50% en base a la RIPTE, que vincula una parte de la fórmula a los aportes y contribuciones y que significa una proporción mayoritaria de los recursos del sistema de seguridad social. Es un índice con mayor fiabilidad que el Índice de Salario (IS), al ser calculado de forma ininterrumpida e invariable por la Secretaría de Seguridad Social del Ministerio de Trabajo, Empleo y Seguridad Social (MTEySS) desde julio de 1994 y siempre sobre la base datos de registro de la Administración Federal de Ingresos Públicos (AFIP). Tomar el mayor de dos indicadores salariales, es un beneficio para la población beneficiaria. Uniformar la metodología transparenta el hecho que se quiere relevar, que no es otra cosa que la trayectoria salarial.(Carpenter, 2020).

El otro 50%, comprende a los recursos tributarios de la ANSES, que siguen la evolución de la recaudación de recursos del sistema que no son aportes y contribuciones, por lo que complementa en la fórmula, a la evolución de la totalidad de los recursos del sistema (CEPA, 2020). Estos recursos tributarios se componen en más de un 90% de impuestos que acompañan los precios (tales como impuesto a los créditos a débitos y créditos bancarios, Impuesto al valor agregado (IVA), impuesto a combustibles, impuesto a cigarrillos y el componente impositivo del monotributo). Esta composición manifiesta que, al incluirse la recaudación tributaria en la fórmula de movilidad, se está considerando indirectamente la evolución de los precios en la misma, pero con un adicional: también se está considerando la evolución del consumo y de la actividad económica real (UNDAV, 2020).

Establecer una fórmula que sea mayormente IPC, como objetivo de máxima aseguraría empatarle a la inflación, pero nunca ganarle, dificultando o impidiendo lograr recuperar el nivel que las jubilaciones supieron tener hace apenas algunos años atrás. (ANSES, 2020).

Si la evolución de los salarios y la recaudación tributaria de la ANSES fuera mayor a la recaudación total del organismo, la ANSES pagará prestaciones por arriba de un 3% del total de lo que recauda. Se entiende que de esta forma -incluyendo la recaudación tributaria en vez de la variable inflacionaria- en momentos de crecimiento económico, una parte de dichas ganancias serian destinada a la mejora de los haberes previsionales.

La misma también establece un tope en relación al 103% de la variable Recursos Totales destinados a la ANSES por beneficio.

Si bien la ley fue presentada con una actualización semestral, en la discusión parlamentaria se modificó para que la periodicidad sea trimestral, acercando el momento de reajuste y manteniendo actualizados los haberes al tomar datos de forma periódica y reciente, más acorde a la realidad económica del país.

5. Conclusiones

Claramente, la ley se inscribe en un contexto de sobriedad y equilibrio económico. Los aumentos salariales generan mejoras en los recursos, aumento en el volumen de empleo genera una mayor actividad económica, la cual impulsa una mayor recaudación tributaria.

El crecimiento económico –junto con el despliegue de políticas públicas acordes–genera mejoras en la formalidad de empleo y en la disminución del desempleo, que impacta positivamente en la evolución de los recursos, incrementando los aportes y contribuciones al sistema previsional. Debido a que la tendencia económica general de los países en el mediano y largo plazo es de crecimiento, por lo que resulta razonable pensar que incluir salarios y recaudación (que evoluciona de acuerdo al desempeño de los precios y de la economía real), sea un mecanismo que permitirá compartir con los jubilados, pensionados y titulares de asignaciones las mejoras de la economía y los aumentos de productividad. (ANSES,2020).

El esquema propuesto parece no olvidar que el desafío central de los sistemas previsionales es el devenir de la producción [OIT, 2011:31] y que la recuperación de los haberes se produzca como fruto del crecimiento económico. La fórmula propuesta apuesta a un mecanismo sinérgico entre la evolución macroeconómica y la seguridad social.

Bibliografía

Administración Nacional de la Seguridad Social. (s. f.). Estadísticas de la Seguridad Social | ANSES. Recuperado el 26 de febrero de 2021, dehttps://www.anses.gob.ar/informacion/estadisticas-de-la-seguridad-social

Administración Nacional de la Seguridad Social. (2020, diciembre). Ley de Movilidad de la Seguridad Social: hacia un esquema óptimo de actualización de las prestaciones. ANSES.

BERTRANOU, Fabio (2001): “Temas y Perspectivas de la Cobertura Previsional en Argentina, Brasil y Chile” en Cobertura Previsional en Argentina, Brasil y Chile editado por Fabio Bertranou (2001). Oficina Internacional del Trabajo (OIT), Santiago de Chile.

Calabria, A. y J. Gaiada (2019), “Análisis del Sistema Integrado Previsional Argentino (SIPA) a diez años de su creación: cobertura, distribución y asa de sustitución”, LIV Reunión Anual de la Asociación Argentina de Economía Política (AAEP).

Carpenter, S. (2020), “La movilidad previsional argentina en debate”, Realidad Económica, Instituto Argentino para el Desarrollo Económico (IADE).

CEPA (2020), “La propuesta de una nueva ley de movilidad: ¿ajuste o beneficio para las personas mayores?”, Centro de Economía Política Argentina.

CIFRA (2020), “La evolución de la jubilación mínima bajo distintas formas de movilidad jubilatoria”, Centro de Investigación y Formación de la República Argentina.

Goldberg, L., & Vuolo, R. M. L. (2006). Falsas promesas. Ciepp.

IMF [2016]: Country Report Nº 16/347 November 2016.

Informe de la Comisión de Movilidad Previsional. (2020, 13 noviembre). [Diputados]. Comisión Especial de Reforma de la Movilidad Previsional., Buenos Aires, Argentina.

OIT [2011]: “Encrucijadas en la Seguridad Social Argentina”. OIT. Ginebra.

OIT [2016]: Informe Mundial sobre la Protección Social 2017-2019. OIT. Ginebra.

REPETTO, Fabián y POTENZA DAL MASETTO, Fernanda (2011): “Protección Social en Argentina”. Buenos Aires, abril 2011.

Rodríguez Romero, E. [2020]: Presentación ante la Comisión Especial de Reforma de la Movilidad Previsional. Buenos Aires.

ROFMAN, Rafael y CARRANZA, Eliana (2005): “La cobertura de la seguridad social en América Latina”, Banco Mundial.

Sabino, C. (1998), “Los Sistemas de Previsión Social: Un Ejercicio de Simulación”, Universidad Francisco Marroquín (UFM).

UNDAV (2020), “Fórmula de movilidad: la nueva fórmula garantiza que todas y todos los jubilados sigan recuperando poder adquisitivo en 2021”, Universidad Nacional de Avellaneda.

Uthoff, A. [2020]: Presentación ante la Comisión Especial de Reforma de la Movilidad Previsional. Buenos Aires.

[gview file=»https://relacionesdeltrabajo.sociales.uba.ar/wp-content/uploads/sites/21/2021/03/Articulo-Un-analisis-contextualizado-y-comparado-de-la-Movilidad-Previsional-1.pdf»]Para descargar

Relaciones del Trabajo Sitio Web Oficial de la Carrera de Relaciones del Trabajo, Facultad de Ciencias Sociales – UBA

Relaciones del Trabajo Sitio Web Oficial de la Carrera de Relaciones del Trabajo, Facultad de Ciencias Sociales – UBA